|

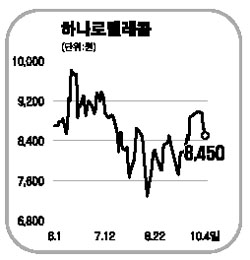

하나로텔레콤의 주가가 인수합병(M&A) 결론이 나기 전까지는 지금 상황에서 큰 변동이 없을 것이라는 전망이 나왔다. 동양종금증권은 4일“하나로텔레콤의 투자 가치는 전적으로 M&A와 연동돼 움직일 것으로 예상된다”며 “오는 12월로 예정된 매각 작업이 끝나기전까지는 8,000~9,500원 사이에서 매매공방을 펼칠것”으로 예상했다. 동양종금증권은 하나로텔레콤의 M&A 실현 시나리오로 ▦사모펀드 인수 후 1~2년뒤 재매각▦사모펀드 인수후 SK텔레콤 및 LG의 컨소시엄 참여 등을 제시했다. 이가운데 사모펀드 인수후 재매각 시나리오로 결론날 경우 주가상승 잠재력은 거의 없지만 SK텔레콤이 인수할 경우 적정주가는 1만1,000원까지, LG그룹인수시에는1만2,200~1만3,800원까지 가능한 것으로 분석했다. 이 증권사 최남곤 애널리스트는 “사모펀드 인수 후 재매각으로 결론이 나면 영업 및 비용 시너지가 적지만 SKT 나 LG그룹이 참여하면 기존 통신사업과의 시너지 효과가 매우 크게 나타날 수있다”며 “특히 LG그룹이 인수할 경우KT와의 유선 2강구도를 형성하며 통신시장에 의미있는 변화를 가져올 것”이라고 예상했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >