|

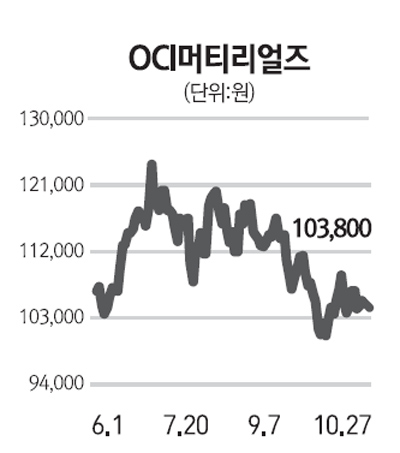

OCI머티리얼즈가 4ㆍ4분기부터 신공장 가동효과의 본격화로 반도체ㆍLCD패널ㆍ태양광용 특수가스에 대한 시장지배력이 한층 높아질 것이란 분석이 나왔다. 민천홍 KTB투자증권 연구원은 27일 “OCI머티리얼즈의 3ㆍ4분기 실적은 주력 제품인NF3(삼불화질소)의 신공장 가동효과가 예상보다 늦게 반영되면서 시장추정치를 밑돌았다”며 “그럼에도 불구하고 3ㆍ4분기에 전반적으로 양호한 실적을 기록했고 4ㆍ4분기부터 신공장 가동효과가 충분히 반영되고 특수가스의 타이트한 수급이 지속됨에 따라 판가 안정화에 따른 수익성 개선이 예상된다”고 말했다. KTB투자증권은 OCI머티리얼즈에 대해 투자의견 ‘매수’와 목표주가 16만원을 제시했다. 앞서 OCI머티리얼즈는 3ㆍ4분기 실적으로 매출액이 지난해 같은 기간보다 29.5% 줄어든 623억원, 영업이익은 29.0% 감소한 208억원에 그쳤다고 밝혔다. 그러나 민 연구원은 “실적감소는 2ㆍ4분기대비 원달러 환율이 하락했고 신규 설비투자와 관련한 감가삼각비가 상승했기 때문으로, 4ㆍ4분기에는 매출액 754억원과 영업이익 272억원이 가능할 것”이라고 전망했다. 이날 변한준 우리투자증권 연구원도 “계속되는 설비투자로 NF3 시장에서 공급자로서의 위상을 더욱 공고히 할 것으로 본다”며 “IT 경기 회복 및 태양광 산업 활성화에 힘입어 SiH4(모노실란) 판매도 꾸준히 증가할 것”이라는 보고서를 냈다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >