|

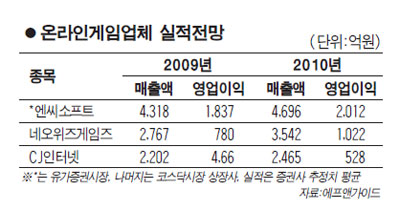

엔씨소프트ㆍCJ인터넷 등 온라인게임 업체들이 신작게임 출시와 중국 시장공략 등을 통해 실적 개선추세를 이어갈 것이라는 전망이 잇따르고 있다. 25일 증권업계에 따르면 삼성증권은 주요 온라인게임업체들이 지난해 4ㆍ4분기 양호한 실적을 거둘 것으로 전망했다. 엔씨소프트의 본사 기준 지난 2009년 4ㆍ4분기 매출액과 영업이익은 전분기 대비 각각 11.2%, 28.0% 증가한 1,179억원, 511억원을 기록할 것으로 예상했다. 네오위즈게임즈 역시 매출액과 영업이익이 각각 3.2%, 0.5% 늘어날 것으로 추정하는 한편 CJ인터넷은 각각 6.7%, 12.4% 증가할 것으로 분석했다. 이 같은 게임업체들의 실적개선 행진은 신규게임들의 인기몰이와 함께 활발한 해외진출 때문으로 풀이된다. 전문가들은 올해에도 이 같은 흐름이 지속될 것으로 보고 게임업체에 대한 장밋빛 전망을 내놓는 가운데 특히 엔씨소프트와 CJ인터넷의 주가 전망이 밝을 것으로 내다봤다. 엔씨소프트는 올 6월 다중접속역할수행게임(MMORPG) '블레이드 앤 소울'의 비공개테스트(CBT)가 계획된 가운데 '메탈블랙' '스틸 독' 등 캐주얼게임(액션 및 자동차경주 게임류)을 개발하고 있어서 향후 지속적인 성장동력을 갖출 것으로 분석했다. 공태현 삼성증권 연구원은 "엔씨소프트가 포트폴리오 다변화를 위해 캐주얼게임시장 공략에도 나서고 있다"며 "올해 신규 게임 라인업은 '스틸 독'뿐이지만 하반기 말부터 '블레이드 앤 소울'의 출시가 가시화되면서 중장기적으로 기업가치가 상승할 것으로 예상된다"고 설명했다. 그는 이어 "현시점에서 저가 매수하는 게 바람직하다"며 투자의견 '매수'와 함께 목표주가 18만원을 유지했다. CJ인터넷은 14일 오픈베타(시범) 서비스를 시작한 '드래곤볼온라인'의 상용화 성공 가능성이 높은 것으로 분석했다. 미래에셋증권은 '드래곤볼온라인'이 현재 PC방 점유율 순위 10~12위를 유지하는 가운데 순방문자가 40만명을 넘어선 것으로 평가했다. 이 증권사의 정우철 연구원은 "'드래곤볼온라인'과 함께 '배틀스타' '서유기전' 등의 본격적인 서비스를 통해 성장모멘텀이 강화될 것"이라며 투자의견 '매수'와 목표주가 2만2,000원을 제시했다. 한편 네오위즈게임즈의 경우 일본 게임업체 '게임온' 지분 인수에 따른 현금 유출로 투자여력이 줄어든다는 점이 주가에 부정적인 영향을 줄 것으로 전망됐다. 최훈 KB투자증권 연구원은 "게임온 지분 인수금액은 최소 641억원으로 추정돼 인수여력이 충분하지만 재무적인 부담은 피할 수 없다"며 '보유' 의견을 냈다. 반면 공 연구원은 "단기 주가는 주춤하겠지만 중국 시장에서의 실적 개선추세를 고려할 때 매수할 만하다"며 엇갈린 평가를 내렸다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >