|

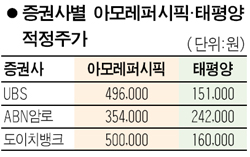

29일 태평양에서 분리 상장되는 아모레퍼시픽과 태평양의 적정주가가 증권사별로 큰 차이를 나타냈다. UBS증권은 28일 “제조사업 부문으로 분리 상장되는 아모레퍼시픽은 기존 태평양이 갖고 있던 영업 부문을 그대로 유지하고 있기 때문에 매출 및 영업이익에선 차이가 없을 것”이라며 “3,000억원의 현금 및 투자 자산이 태평양으로 넘어가면서 순이익은 줄겠지만 자기자본이익률(ROE)은 더 높아져 기존 태평양보다 더 높은 배율이 적용될 필요가 있다”고 말했다. UBS증권은 아모레퍼시픽의 적정주가로 49만6,000원을 제시했다. UBS증권이 분리 이전 태평양의 적정주가로 42만2,000원을 제시했던 점을 감안하면 새로 상장되는 아모레퍼시픽의 주식 가치가 더 큰 셈이다. 또 지주회사인 태평양에 대해선 “분리 후 3,000억원의 자산이 생겼지만 주된 수입이 자회사의 주식 평가액인 만큼 40%의 할인요소를 적용한다”며 적정주가로 15만1,000을 제시했다. 반면 ABN암로는 아모레퍼시픽의 적정주가는 35만4,000원, 태평양의 적정주가는 24만2,000원이라고 밝혔다. ABN암로는 “지난달 26일 이후 거래가 중지돼있는 동안 주식시장이 조정을 받은 점을 감안할 때 시초가는 더 떨어질 수 있다”고 말했다. ABN암로는 기존 태평양에 대해서는 투자의견 ‘매도’와 목표주가 30만원을 내놓은 바 있다. 이밖에 도이치뱅크는 아모레퍼시픽 및 태평양의 적정주가로 각각 50만원, 16만원을 예상했다. 태평양은 지난달 23일 독립적인 경영 및 투명성을 높이기 위해 제조사업과 투자사업 부문을 분리한다고 밝혔다. 이날 태평양의 기준가는 42만9,500원, 아모레퍼시식 25만3,000원으로 정해졌으며 두 종목 모두 기준가의 50~200% 범위에서 거래가 재개된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >