|

주식 가격이 채권에 비해 8년 만에 가장 낮은 수준으로 떨어졌다. 경기침체와 저성장 우려가 커지며 안전자산에 대한 선호가 높아졌기 때문이다. 전문가들은 국내 증시가 역사적으로 저평가돼 있는 만큼 풍부한 유동성이 다시 유입될 수 있을 것으로 내다보고 있다.

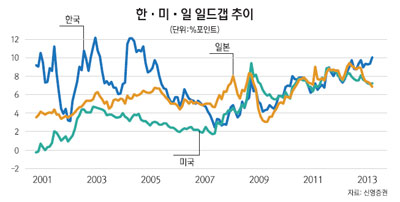

24일 신영증권에 따르면 주식과 채권의 상대적 가격 차이를 의미하는 국내 증시 '일드갭(yield gap)'은 지난 4월 말 기준으로 9.8%에 달하는 것으로 나타났다. 2005년 이후 약 8년 만에 최대 수준이다.

일드갭은 주식과 채권에 각각 투자했을 때의 기대수익률 차이를 말한다. 채권이 상대적으로 안전한 자산이기 때문에 일반적으로 주식의 기대수익률이 채권에 비해 높다. 그 차이가 리스크 프리미엄인 셈이다. 결국 한국 증시가 8년 만에 가장 '싸졌다'는 의미로 받아들일 수 있는 부분이다.

특히 최근 한국은행이 기준금리를 2.5%로 0.25%포인트 인하했지만 국내 증시가 제자리 걸음을 이어가고 있어 일드갭은 더 벌어지는 추세다. 미국의 일드갭이 7.0%, 일본의 일드갭이 6.6% 수준인 점을 감안하면 이들 증시 대비 한국 증시의 저평가 상황은 더욱 뚜렷하다.

한국 증시의 저평가는 엔저 현상에 따른 수출 환경 악화, 국내 기업의 실적 부진 우려에 따른 안전자산 선호와 함께 뱅가드 펀드 매물 출회에 따른 수급 부담 등이 배경으로 꼽힌다.

조용준 신영증권 리서치센터장은 "일드갭이 8년 만에 최대 수준으로 높아진 것은 경기침체와 저성장 우려로 국채 등 안전자산으로만 지나치게 쏠렸기 때문"이라며 "풍부한 유동성에도 돈이 위험자산으로 흘러 들어가지 않고 있다"고 설명했다. 그는 이어 "미국과 일본의 경우 양적완화 등 경기부양책을 적극적으로 써서 위험자산에 대한 선호를 높여 일드갭을 좁히는 상황"이라며 "한국 정부도 경기부양책을 내놓는 상황에서 최근 확대된 일드갭은 역설적으로 저평가 증시에 대한 좋은 투자 기회로 해석할 수도 있다"고 말했다.

한국 증시는 최근 지지부진한 흐름을 이어가고 있지만 언제든지 주식투자로 이어질 수 있는 종합자산관리계좌(CMA)나 머니마켓펀드(MMF), 고객예탁금 등 증시주변 단기자금은 꾸준히 유입되고 있다. 금융투자협회에 따르면 지난해 말 이후 22일까지 CMA로는 2조1,665억원, MMF로는 11조3,834억원이 들어왔다.

이 때문에 풍부한 유동성이 증시로 흘러들며 현재의 저평가 상태가 해소될 수 있을 것이라는 기대감이 커지고 있다. 한치환 KDB대우증권 연구원은 "그동안 국내 증시에 부담으로 작용했던 엔저 현상이 엔ㆍ달러 환율 100엔을 넘어가면서 속도가 둔화되고 있다"며 "부진했던 국내 기업 실적도 하반기 정보기술(IT) 업종을 중심으로 개선될 것으로 예상돼 저평가 상태에 있는 국내 증시에 유동성이 유입될 수 있는 조건을 갖춰가고 있다"고 분석했다. 한 연구원은 이어 "특히 외국인의 한국 증시 매도 규모와 뱅가드 펀드의 이탈 물량이 거의 일치한다"며 "6월 말 뱅가드 펀드 물량이 해소되면 조금씩 매수세가 들어올 수 있을 것"이라고 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >