대우건설 재무적 투자자에 '풋백옵션 만기연장' 요청<br>보장수익률 9%서 10%로 상향 '반대급부' 제시한듯<br>자산운용사 "검토 해볼만" 은행선 "내년말 행사할것"

금호아시아나가 대우건설 재무적투자자(FI)들과 접촉, 풋백옵션 만기 연장을 요청한 것으로 확인됐다.

이 과정에서 금호아시아나 측은 FI들에게 ‘보장 수익률 상향 조정’을 반대급부로 제시하고 있는 것으로 전해졌다.

24일 금호아시아나의 한 관계자는 “대우건설 인수전에 동참했던 FI들과 접촉해 풋백옵션 해소 방안에 대해 논의를 시작했다”며 “내년 말 돌아오는 만기일을 일정 폭 연기하는 방안을 협의해 내년 초에는 결론을 낼 것”이라고 밝혔다.

이 관계자는 “내년 말까지 대우건설 주가를 3만원대로 끌어올려 풋백옵션 문제를 완전히 해소하는 게 원칙적인 목표지만 차선책으로 만기일을 연장하는 것을 협의하고 있다”고 설명했다.

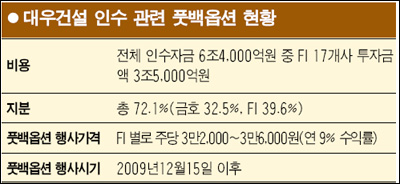

금호아시아나는 지난 2006년 대우건설 인수 때 17개 금융사로부터 3조원가량의 자금을 지원받으며 대우건설 주당 약 3만4,000원에 풋백옵션 조항을 설정했다. 내년 12월15일 이후 대우건설 주가가 풋백옵션 행사가격을 밑돌면 금호가 이들의 주식을 되사는 조건이어서 최대 4조원 규모의 자금이 필요해질 수 있다.

따라서 FI들이 만기일을 연장해 풋백옵션 행사 시기를 늦춰준다면 금호로서는 최근 금융시장에서 일고 있는 그룹의 유동성 위기설을 잠재울 수 있게 된다.

문제는 금호아시아나가 원하는 방향으로 대우건설 풋백옵션 만기일이 연장될 수 있을지 여부.

시장의 한 관계자는 “금호아시아나가 내년 초까지는 이 문제를 매듭짓는다는 방침 아래 FI들에게 보장 수익률을 연 9%에서 10%로 상향한 절충안을 제시한 것으로 알고 있다”고 전했다. 현재 금호 측의 제안에 대해 FI들의 반응은 엇갈리는 것으로 전해졌다. 자산운용사들은 금호 측 제안을 검토해볼 만하다고 여기는 반면 은행권은 자산건전성 확보를 이유로 내년 말 풋백옵션 행사 방침을 고수할 것으로 알려졌다.

금호아시아나 측은 이와 관련, 옵션만기 연장을 위해 FI들과 접촉하고 있다는 사실은 시인하면서도 보장수익률 조정에 대해서는 강하게 부인했다.

그룹의 한 관계자는 “지금 상황에서 수익률을 높여준다는 것은 말도 안 되는 얘기”라며 “FI와 수익률 상향 조정에 대해 논의한 적이 없을 뿐 아니라 내부적으로도 검토한 바 없다”고 강조했다.

한편 금호아시아나의 주요 상장 계열사 주가는 풋백옵션 만기 연장 기대감 탓에 강세를 보이고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >