|

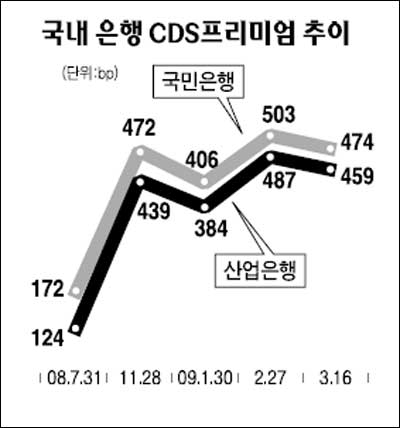

은행 해외채권 발행 박차 유통금리 하락등 여건 개선에 서둘러 서정명 기자 vicsjm@sed.co.kr 은행들이 앞다퉈 해외채권 발행을 서두르고 있다. 원ㆍ달러 환율이 크게 하락하는 등 발행여건이 급속히 개선되고 있어서다. 17일 금융권에 따르면 시중은행과 국책은행들은 크레디트디폴트스와프(CDS) 프리미엄과 함께 기존에 발행한 채권의 유통금리(캐시본드)가 떨어지자 해외채권 발행에 속도를 내고 있다. 시중은행 가운데서는 하나은행의 움직임이 가장 분주하다. 하나은행은 은행권에서 처음으로 정부의 지급보증을 받아 외화채권 발행을 준비하고 있다. 하나은행은 이를 위해 이르면 이달 발행하는 정부보증 해외채권을 벤치마크로 활용할 계획이다. 하나은행의 한 관계자는 "금융당국에 정부보증 해외채권 발행을 신청한 상태"라며 "금융당국의 승인이 떨어지는 대로 3년 만기로 5억달러 규모의 해외채권을 발행할 것"이라고 말했다. 우리은행ㆍ국민은행도 하나은행의 정부보증 해외채권 발행규모와 가산금리 조건을 검토해 해외채권 발행에 나선다는 입장이다. 우리은행의 한 관계자는 "해외채권 4억달러에 대해 콜옵션을 행사하지 않아 2ㆍ4분기까지는 해외자금 마련에 여유가 있는 편"이라며 "하지만 해외채권 조달금리가 하향 추세에 있고 원ㆍ달러 환율도 떨어지고 있어 선제적으로 외화채권을 발행할 수도 있다"고 말했다. 국민은행은 시장여건이 개선되고 있는 만큼 앞으로 공모방식으로 해외채권을 발행한다는 전략이다. 국책은행들도 해외채권 발행에 본격적으로 나설 태세다. 산업은행은 국내은행으로는 처음으로 오는 4월 사무라이본드를 발행할 예정이며 수출입은행도 달러표시 채권은 물론 브라질ㆍ스위스 등 비(非)달러시장을 공략해 올해 40억달러의 해외자금을 조달하기로 했다. 기업은행도 이르면 이달 중 최대 10억달러의 해외채권을 발행할 예정이다. 기업은행은 이를 위해 바클레이스와 씨티ㆍ메릴린치ㆍ모건스탠리 등을 주관사로 선정했다. 기업은행의 한 관계자는 "지난 2월 시장조사 차원에서 씨티ㆍ메릴린치 등과 함께 아시아와 미국 로드쇼를 다녀왔다"며 "발행시기는 정해져 있지 않지만 이르면 이달 안에도 가능할 것"이라고 말했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >