|

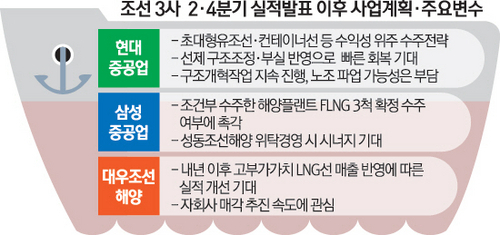

국내 대형 조선 3사가 29일 일제히 2·4분기 실적을 공개한다. 대우조선해양이 최대 3조원대 적자를 이번 분기 실적에 반영하고 삼성중공업도 1조원이 넘는 적자를 예고한 가운데 지난해 대규모 부실을 털어낸 현대중공업 역시 아직 흑자 전환에는 이르지 못할 것으로 예상된다. 조선 3사의 대규모 손실이 기정사실로 인식되는 만큼 업계의 관심은 바닥을 친 조선업체들이 언제쯤 의미 있는 실적개선에 성공할 수 있느냐로 옮겨가고 있다. 현대중공업은 지속적인 구조개혁과 수익성 위주 수주전략을 통한 내실 다지기에 주력하고 있다. 올해 조선 3사 중 유일하게 해양플랜트를 수주한 삼성중공업은 내년 최종 계약을 두고 유가 추이와 발주처 상황에 촉각을 곤두세우고 있다. 대우조선은 상선 중 가장 부가가치가 높은 액화천연가스(LNG) 운반선 매출이 본격적으로 발생하는 내년을 손꼽아 기다리고 있다.

28일 조선 업계에 따르면 최근 해양플랜트 발 대규모 적자 후폭풍이 몰아닥친 가운데 현대중공업은 중심에서 한 발짝 비켜서 있다. 지난해 3조2,000억원대 영업손실을 내며 조선 3사 가운데 해양플랜트 부실을 가장 먼저 반영했기 때문이다. 현대중공업은 올해 초 과장급과 고참급 여직원 등 1,500여명에 대한 희망퇴직을 단행하고 플랜트사업본부와 해양사업본부를 통합하는 등 큰 줄기의 구조개혁을 마쳤으며 지난달 초 '인적 구조조정 중단'을 선언한 뒤 현재도 지속해서 내실을 다지는 데 주력하고 있다. 앞으로 수주 전략도 초대형 유조선이나 컨테이너선 등 현대중공업이 강점을 지닌 상선 분야에 주력해 수익성을 높인다는 계획이다. 현대중공업의 한 관계자는 "선실을 앞뒤로 움직여 선실 하단부까지 컨테이너를 실을 수 있는 '움직이는 선실'이나 연비를 높여주는 프로펠러 장치 '하이핀' 등 기술력을 앞세워 상선에 주력하고 있다"고 설명했다. 다만 아직 올해 임금협상안을 두고 노동조합과 갈등 중이며 파업까지 예고된 점은 부담 요인이다. 올해 하반기 흑자전환 여부에도 노사 협상이 적잖은 영향을 미칠 것으로 분석된다.

삼성중공업은 올해 조선 3사 가운데 유일하게 해양플랜트를 수주하며 올해 신규 수주 90억 달러를 기록했다. 올 목표치(150억달러) 달성 가능성도 밝은 상황이다. 다만 '쉘(Shell)'사가 발주한 부유식 액화천연가스설비(FLNG) 3척의 경우 우선 기본설계에 대해서만 계약했고 내년 하반기 최종 계약이 이뤄지기 때문에 유가 수준을 예의주시하고 있다. 글로벌 석유회사들은 국제유가에 따라 투자 계획이 큰 영향을 받기 때문에 유가 수준이 어느 정도 유지돼야 최종계약에 이를 수 있기 때문이다.

이번 플랜트는 아랫부분 선체 쪽 계약액만도 5조2,724억원(약 47억달러)으로 상부 플랜트 공사비용까지 합치면 전체 계약 규모가 100억달러 안팎에 이를 것으로 예상된다. 수주가 최종확정되면 삼성중공업으로서는 큰 일감을 확보하게 된다. 이 회사 관계자는 "과거 해양플랜트는 선체와 엔지니어링을 모두 맡는 일괄수주 방식이라 손실이 컸지만 최근 해양플랜트는 엔지니어링 전문업체와 컨소시엄 형태로 수주하기 때문에 부실 우려가 없다"고 설명했다. 성동조선해양에 대한 위탁경영 여부도 중요한 변수다. 삼성중공업은 성동조선 현지 실사를 마치는 대로 수출입은행과 최종 조건을 협상할 예정이다. 업계에서는 위탁경영 이후 인수 방안을 유력하게 보고 있다. 이 경우 삼성중공업이 성동조선의 도크를 함께 활용하면서 생산 효율성이 높아질 것으로 예상된다.

대우조선해양은 지난해 세계 LNG선 발주물량 66척 가운데 37척을 따내며 국내 조선 '빅3' 중 유일하게 수주 목표(145억달러)를 달성했다. LNG선 매출은 내년부터 본격적으로 발생하기 때문에 올해 2·4분기 대규모 적자에 따른 유동성 위기만 잘 넘기면 내년 의미 있는 흑자 달성이 유력할 것으로 내다보고 있다. 대우조선의 한 관계자는 "LNG선은 대표적인 고부가가치선으로 꼽힌다"며 "내년 이후 해양플랜트 물량이 줄어들고 LNG선 비중은 커지므로 수익성이 개선될 것"이라고 설명했다.

대우조선의 비주력 부문 자회사 처분도 경영정상화의 열쇠다. 대우조선은 골프장과 연수원 등을 보유한 자회사 에프엘씨(FLC)를 매물로 내놓은 데 이어 풍력 자회사 드윈드와 루마니아 망갈리아 조선소 등을 매각할 방침이다. 다만 선뜻 매수자가 나서지 않는 상황이라 적절한 인수자를 찾아 합리적인 가격에 넘기느냐가 관건이 될 것으로 분석된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >