|

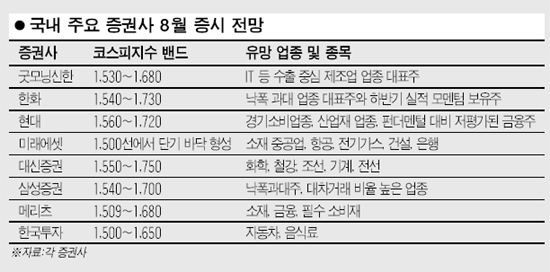

오는 8월에도 7월에 이어 변동성이 큰 장세가 이어질 것으로 전망된다. 유가와 미 금융위기 등 글로벌 요인들은 다소 진정되고 있지만 국내 금리인상, 내수 침체, 단기자금 시장 변동성, 부동산 악재, 기업실적 부담 등 국내 요인에 대한 불안감이 커져 지수가 갈지자 행보를 거듭할 가능성이 높다는 분석이다. 특히 유가 하락이 글로벌 경제 성장 둔화로부터 비롯된 것일 수 있고 미국 금융 위기 역시 완전히 해소되는 데 시간이 걸릴 것으로 보여 추세 반전이 쉽지 않다는 지적이다. 국내 증권사들은 8월 코스피 지수밴드를 1,500~1,750선으로 제시했다. ◇프로그램 물량 출회로 급락=29일 코스피지수는 전날보다 31.09포인트(1.95%) 급락한 1,567.20포인트로 장을 마쳤다. 국제 유가가 하루 만에 상승반전하고 미국 금융주들이 하락하면서 투자 심리를 또다시 위축시켰다. 아울러 그동안 기술적 반등에 힘을 실어줬던 프로그램 매매에서 대량 매물이 쏟아져나오면서 낙폭을 키웠다. 최근 6거래일 연속 프로그램 매수가 꾸준히 유입되는 등의 강세로 8조원이 넘는 차익잔액이 쌓인 점이 8월 초 옵션 만기일을 앞두고 부담감으로 작용하는 모습이다. 이날 쏟아져나온 프로그램 매도 물량은 차익거래(3,116억원 순매도)를 중심으로 3,363억원에 이른다. 심재엽 메리츠증권 투자전략팀장은 “8월 초 옵션 만기일을 앞두고 프로그램 매수차익잔액 물량 해소가 예상되고 외국인 선물 매도에 따른 시장 베이시스 축소 시 프로그램 물량 출회 부담감도 상존한다”며 “이달 말에서 다음달 초 프로그램 물량 축소에 주목해야 한다”고 지적했다. ◇8월 ‘내우외안(內憂外安)’ 변수가 방향결정=최근 국내 증시는 철저히 대외 변수(미 금융위기, 유가)에 따라 움직이고 있다. 다행히 이 같은 외적 변수가 안정(外安) 국면에 들어서고 있다. 국내 증권사들 역시 이 같은 분석을 토대로 다음달 국내 증시가 현저점인 1,500선을 강하게 지지하면서 1,700선 안팎까지 추가 상승할 것이라는 견해를 내놓았다. 삼성증권은 “원유를 비롯한 곡물ㆍ비철금속 등 원자재 가격 하락으로 하반기 인플레이션 압력이 낮아질 것으로 전망된다”며 “8월 시장은 현재의 기술적 반등 국면이 이어질 것”이라고 내다보면서 8월 코스피 예상 밴드로 1,650~1,700선을 제시했다. 현대증권 역시 “미국 모기지 시장 혼란을 진정시키기 위한 미 정책 당국의 적극적 지원 의지가 의회의 동의를 얻음에 따라 7월의 신용경색이 마지막이 될 가능성이 크다”며 “다음달에는 과매도 국면의 해소과정이 지속될 것”이라고 분석했다. 최근 외국인들의 급격한 ‘셀코리아’로 헐값이 된 국내 증시가 안정을 찾고 있는 대외 여건에 힘입어 밸류에이션 매력을 높일 수 있다는 설명이다. 7월 MSCI 기준 올해 이머징마켓 평균 주가수익률(PER)은 11.3배인 데 반해 국내 시장의 PER는 9.9배로 절대 저평가 영역에 진입해 있다. 그러나 하반기 국내 경기 둔화에 대한 불안감이 높고 기업 실적 전망도 하향 조정되면서 내우(內遇)가 깊어지고 있는 점이 반등폭을 제한할 것이라는 분석이다. 김학균 한국투자증권 연구원은 “미국 모기지 불안의 여진이 남아 있고 원자재 가격 하락이 글로벌 경제 성장 둔화의 그림자라는 점에서 추세적 반전은 기대하기 힘들다”면서 “그러나 1,500선 초반은 매력적인 권역인 만큼 무리하지 않고 좋은 가격이 오면 매수한다는 시각으로 시장에 참여해야 한다”고 조언했다. 증권사들은 8월 투자 유망 종목으로 하락장에서 낙폭이 과대했던 업종 대표주와 하반기 실적 모멘텀을 보유한 종목, 대차 거래에 이은 쇼트커버링(short covering)이 예상되는 업종 등을 꼽았다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >