|

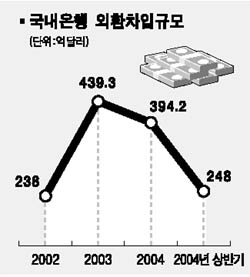

국내은행들이 유리한 조건으로 해외채권발행에 성공하고 있다. 국책은행들이 일제히 지난해에 비해 0.1%포인트 이상 떨어진 저금리로 해외채권발행 시장을 선도하면서 시중은행이나 기업들의 해외채권발행에도 긍정적인 영향을 미칠 전망이다. 기업은행은 16일 싱가포르에서 5억달러 규모의 변동금리부채권(FRN) 발행 서명식을 갖는다. 이번에 발행되는 FRN의 만기는 5년으로 발행금리는 3개월 리보(LIBORㆍ런던은행간금리)에 0.33% 포인트를 가산한 수준이다. 기업은행 관계자는 “발행금리가 낮아지고 있음에도 불구하고 해외 주요 투자자로부터 발행규모의 4배를 초과한 약 21억달러의 매입주문을 이끌어낼 정도로 인기가 좋다”고 강조했다. 산업은행도 최근 5년물 미 달러화 표시 글로벌본드 7억5,000만달러를 발행하는 데 성공했다. 발행금리는 4.691%로 미국 국채수익률(Tb)에 76bp(0.76%)의 가산금리가 더해졌다. 산업은행의 해외채권 발행은 지난 2월 5억유로의 FRN과 6월 300억엔 사무라이본드에 이어 세 번째다. 산업은행은 상반기에 영국금융시장에서 불독본드(bulldog bond)를 발행하는 방안을 검토했으나 미국 제너럴모터스(GM)의 경영위기로 국제적으로 회사채 시장이 얼어붙어 이의 발행을 보류해놓고 있다. 산업은행은 최근 국제채권시장이 GM쇼크를 딛고 활기를 보이고 있고 금리도 지난해보다 0.1% 포인트 이상 떨어지는 점을 감안해 추가로 해외채권발행을 검토하고 있다. 금융감독당국 고위 관계자는 “연초에 원화강세로 1,000원대가 무너질 상황에 처하면서 사실상 정부에서 해외채권발행을 제한한 바 있다”면서 “최근 원화도 안정세이고 국제금융시장 여건이 좋은 만큼 해외채권 발행이 증가할 것으로 보인다”고 전망했다. 금융권에서는 최근 발행금리수준이 외환위기 이후 최저수준으로 사실상 국제금융시장에서 한국금융기관과 기업의 신용도가 외환위기 이전으로 회복하는 것으로 분석하고 있다. 금융감독원에 따르면 국내은행들의 외화차입 가산금리가 상반기에 3개월물이 0.11%로 지난해 0.14%에 비해 0.03% 포인트 하락했고 1년물은 0.15%로 0.08% 포인트, 3년물은 0.20%로 0.25% 포인트 각각 하락했다. 수출입은행은 하반기 중 5억~10억달러 규모의 외채 발행에 나설 계획이다. 수출입은행은 3월에 10억달러 규모의 글로벌본드를 리보에 가산금리 0.3% 수준에 발행했다. 기업들 가운데서는 LG필립스LCD가월 12억달러 수준의 해외 주식예탁증서(ADR) 발행했으며 하이닉스도 5억달러규모로 발행하는 등 해외채권발행이 활기를 띠고 있다. 이외에도 우리은행, 한국토지공사, 한국수자원공사 등도 하반기 중 외채 발행을 검토중이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >