|

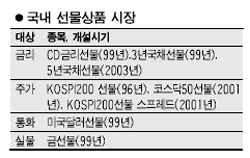

[파생상품 이야기] ④ 선물 (Futures) 대박 아닌‘위험헤지’기능 살려야 최인철기자 michel@sed.co.kr 국내주가지수 선물시장의 변동 폭은 거래소의 7배 가량에 해당하며 개인투자자들의 공인된 카지노로 불리고 있다. 하루에 수십배에서 수백배에 달하는 고수익을 올린다는 대박신화의 ‘장(場)’으로 오도되고 있는 것도 현실이다. 선물의 본래 기능은 현물의 변동성으로 발생하는 손실위험을 헤지(회피)하기 위해 시간개념을 도입한 장내파생상품으로 국내에는 90년대 중반부터 도입됐다. 선물은 거래상품별로 계약당 수량, 결제일, 거래시간까지 정해진 파생상품으로 선물환(선도거래)에 이어 두번째로 거래규모가 크다. 특히 은행에서 선도거래가 781조원 수준에 전체파생상품거래에서 차지하는 비중이 70%이고 선물은 213조원으로 20%에 육박한다. 국내 선물시장에 투자하는 외국인들은 헤지를 중점적으로 실시하는 기본파. 이에 비해 개인투자자들은 선물을 헤지의 수단이 아닌 대박의 대상으로만 여기는 수준이다. 주가지수선물거래에서 개인의 비중은 최근 수년간 급감하면서 60%에서 45%로 줄었지만 매년 5,000억원 안팎의 손실을 기록하며 외국인에게 3,000억원 이상 수익을 고스란히 안겨다주고 있다. 증권선물거래소에 따르면 올들어 KOSPI200 선물 하루 평균 계약수는 2003년 25만건을 정점으로 지난해 22만건, 올해들어 16만건으로 감소했으며 거래량도 2003년 하루평균 1,148만건에서 2004년 1,012건, 올해 841만건으로 줄고 있다. 계속 손해를 보다보니 거래에 흥미를 잃어가고 있는 셈이다. 윤만호 산업은행 금융공학실장은 “선물과 같은 파생상품은 원래 기능처럼 위험헤지가 기본”이라면서 “선물시장이 원래 기능대로 움직여야 거래소 증시도 안전성을 기반으로 장기적인 운용이 가능하다”고 지적했다. 3년 국채선물 거래 역시 한산하다. 금융감독원이 최근 발표한 선물회사 2004 회계연도 영업실적에 따르면 국채선물 거래량은 1,600만 건으로 2003연도에도 1,630만건에 비해 감소했다. 이에 비해 변동성이 컸던 달러선물 거래량은 350만계약으로 2003년 260만계약에서 크게 증가했다. 금선물은 2003년 5,600계약에서 72계약으로 급감했다. 한마디로 선물시장이 여전히 초기수준에서 벗어나지 못하고 있다해도 과언이 아니다. 주가지수선물과 외환선물을 제외하고는 관심에서 벗어나 있다. 곡물이나 광물 등의 상품선물은 아예 상장조차 안돼 있고 금융상품 선물도 종목이 몇 개로 한정돼 위험을 헤징한다는 파생상품 원래의 취지를 충분히 살리지 못하고 있다. 양복승 산은 팀장은 “한해 400억달러에 육박하는 원자재를 수입하는 현실에서 원자재 선물거래가 절실하다”면서 “기업들이 일부 원자재 선물을 하고 있지만 아직 부족하다”고 지적했다. 입력시간 : 2005/05/22 17:17

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >