A씨는 10년 전에 1억원을 주고 구입했던 상가를 딸에게 주고 싶다. 현재 시가는 5억원이고, 기준시가는 2억5000만원이다. 상가를 매도해서 딸에게 현금으로 주는 것이 좋을지, 아니면 딸에게 상가를 증여해 준 후에 적절한 시점에 알아서 매도하라고 하는 것이 좋을지 고민이다. 딸에게 상가를 증여하려면 등기 이전 절차도 있고 하니 그냥 A씨 본인이 매도해서 현금으로 줄까 하는 생각이 들기도 한다. 하지만 본인이 모르는 세금상의 문제가 있을지도 모르니 세무사에게 확인해 보고나서 결정하기로 했다.

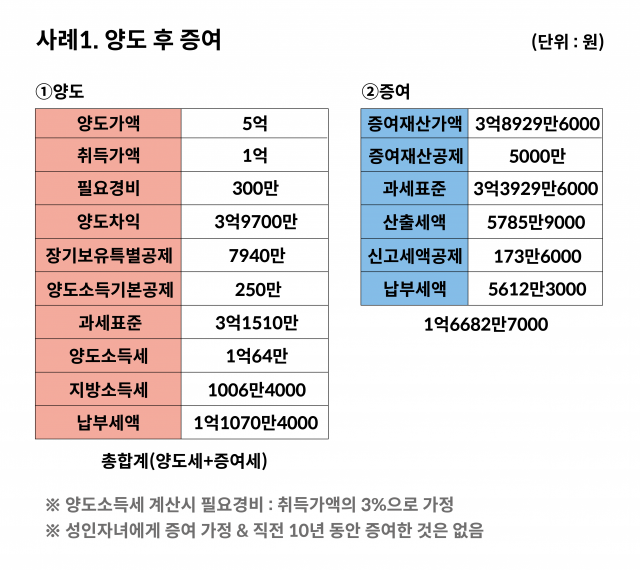

A씨가 10년 동안 보유해 온 상가를 5억원에 양도한다면, 장기보유특별공제로 양도차익의 20% 공제를 받을 수 있고 A씨는 양도소득세로 1억1070만4000원을 납부해야 한다. 그리고 양도가액에서 양도소득세를 뺀 나머지 금액(3억8929만6000원)을 A씨가 딸에게 현금으로 증여한다면 딸은 5612만3000원의 증여세를 내야 한다. 이렇게 상가 양도 후 현금을 증여하는 과정에서 A씨(양도세)와 딸(증여세)이 납부해야 하는 세금의 합계액은 1억6682만7000원이 된다.

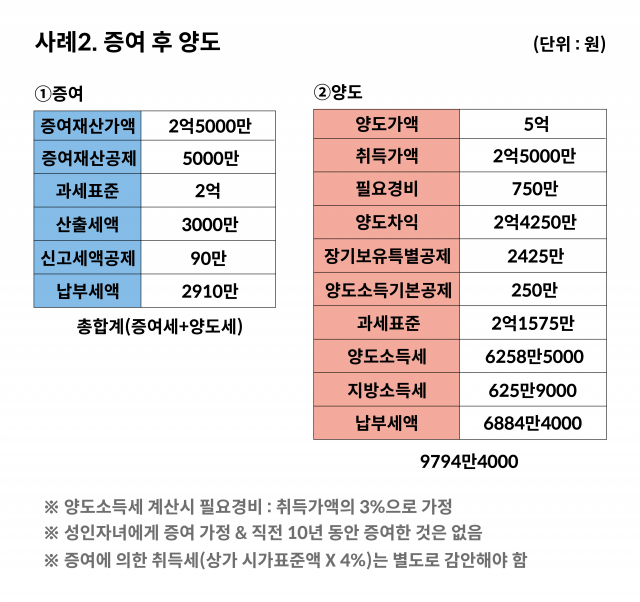

A씨가 10년 전에 취득한 상가를 증여한다면 상가의 증여재산가액은 기준시가로 평가하게 된다. 기준시가가 2억5000만원인 상가를 딸에게 증여하게 되면 딸이 납부해야 하는 증여세는 2910만원이다. 그리고 5년이 경과한 후에 딸이 상가를 5억원에 양도한다면 취득가액을 증여재산가액으로 인정받을 수 있고, 증여후 5년 보유에 따른 장기보유특별공제(양도차익의 10%)를 받으면서 양도소득세 6884만4000원을 납부하면 된다. 증여를 먼저 하고, 5년이라는 기간 경과후 양도로 딸의 증여세와 양도소득세의 합계액이 9794만4000원이므로 사례1(상가 양도후 현금증여)보다 6888만3000원의 세금이 절약된 셈이다.

여기서 주의해야 할 점은 딸이 증여받은 후에 5년 이상이 경과하고 양도해야만 배우자 등 증여자산의 이월과세 규정을 적용받지 않는다는 것이다. 배우자 등 증여자산의 이월과세 규정이란 거주자가 양도일부터 소급하여 등기부상의 소유기간을 기준으로 5년 이내에 그 배우자 또는 직계존비속으로부터 증여받은 토지 또는 건물, 부동산을 취득할 수 있는 권리, 이용권·회원권 등의 시설물 이용권의 양도차익을 계산할 때 그 취득가액은 당초 증여한 그 배우자 등의 취득 당시 취득가액으로 하고 수증자가 납부한 증여세는 필요경비에 산입해서 계산한다는 규정이다.

결론적으로 A씨가 상가를 양도한 후에 딸에게 현금 증여를 하게 되면 큰 양도차익에 따른 양도소득세의 부담과 현금의 금액 자체가 증여재산가액이 되면서 많은 증여세까지 부담하게 되지만, 증여재산가액이 기준시가로 인정되는 상가를 증여하고 5년 이상이 경과한 후에 양도하게 되면 배우자 등 증여자산의 이월과세 규정을 적용받지 않으면서 취득가액 인상으로 인한 양도차익 감소 효과로 세금 총액(증여세+양도세) 기준으로 절세가 가능하다.

/신한라이프 상속증여연구소 김준희 수석연구원

※신한라이프 상속증여연구소

신한라이프는 자산가 고객에게 상속과 증여에 대한 전문적 WM(Wealth Management) 서비스를 제공하기 위해 지난해 8월 11일 ‘상속증여연구소’를 업계 최초로 오픈했다. 상속증여연구소는 기존 부유층은 물론, 최근 부동산과 주식 등의 자산 가치 상승으로 상속과 증여에 대해 관심을 가지는 고객까지 확대하여 전문적인 상속증여 콘텐츠를 연구개발하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >