|

정부가 내놓은 회사채 안정화 방안이 20일 첫 지원을 앞두고 있지만 20여곳에 달하는 대상 기업 중 신청은 한라건설 단 한 곳에 불과한 것으로 나타났다. 그 밖에 회사채 차환 발행분과 함께 묶어 팔 중소기업 등의 신청도 기준에 못 미친다. 극단적인 위기를 전제한 정부의 극약처방을 기업 스스로 거절한 셈이다. 아직 위기가 아니라는 증거라는 해석이 나오지만 대책의 내용이 부족한 탓이라는 반론도 만만치 않다.

◇눈치 보다 막판 물러선 기업=19일 금융당국과 금융계에 따르면 시장안정 회사채담보부증권(P-CBOㆍ여러 회사채를 묶어 담보로 발행하는 채권) 신청에 대한 지원 여부를 결정하는 첫 차환발행심사위원회가 20일 열린다.

8~9월에 만기가 도래하는 A등급 이하 회사채 상환(한 번 발행한 회사채를 갚기 위해 다시 발행하는 것) 기업을 대상으로 하며 신청한 기업은 한라건설이다. 한라건설은 이달 말 회사채 1,100억원의 만기를 앞두고 있다.

한라건설이 지원대상에 선정되면 1,100억원 중 48%인 530억원가량은 P-CBO에 편입된다. 나머지는 기업이 자체상환하고 채권은행과 금융투자 업계가 마련한 회사채안정화펀드가 지원한다.

주채권은행인 우리은행 등은 한라건설을 지원하는 대신 내년 말까지 단계별 자산매각을 요구한 것으로 알려졌다. 사실상 기업개선작업(워크아웃)에 해당한다는 게 금융계의 시각이다.

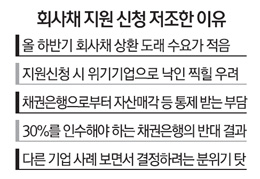

8~9월에 회사채 만기가 돌아오는 A등급 이하 기업은 줄잡아 20여곳이지만 지원이 한라건설 한 곳에 그친 것은 이 때문이다. 은행의 통제를 받는데다 위기라는 낙인 효과를 우려해서다. 두산건설도 502억원의 차환 발행에 대해 신청했다가 막판에 철회했다. 금융당국의 한 관계자는 "건설ㆍ조선ㆍ해운뿐만 아니라 철강ㆍ석유화학ㆍ시멘트 등 다른 취약업종도 해당하는데 기업들이 잘 모르는 것 같다"고 했지만 채권단의 한 관계자는 "다른 기업이 하는 것을 보고 결정하겠다는 분위기"라고 전했다.

정부는 회사채 차환 발행분과 기존에 지원하던 건설사와 중소기업 회사채 발행분을 일정 비율 묶어 팔 계획이다. 그러나 이쪽 역시 지원이 기대에 못 미친다. 한라건설이 신청한 530억원을 발행하기 위해서는 건설사와 중소기업이 5,000억원가량을 신청해야 한다. 그러나 현재까지 3,000억원에 그치고 있다. P-CBO 발행을 주관하는 신용보증기금의 한 관계자는 "8월 말까지 신청을 받은 뒤 5,000억원에 못 미치면 일부만 묶어서 팔 계획"이라고 밝혔다. 한라건설 지원 속도가 그만큼 늦어지는 셈이다.

◇엇박자 내는 채권단에 우려=이번 방안을 지원하는 채권단과 금융당국이 일부 이견을 보이는 점도 우려를 사고 있다. 차환심사를 주관하는 산은은 차환심사위원인 금융투자 업계와 신보, 채권은행의 서면결의로 지원을 결정할 계획이지만 일부 심사위원은 졸속심사라고 지적했다. 또한 채권은행의 75%가 찬성해야 하기 때문에 막판 난항도 예상된다.

한국은행이 지원하기로 한 재원도 올해는 집행되지 않을 것으로 보인다. 당국의 한 관계자는 "신청이 저조해 신보의 기존 재원으로도 지원이 가능하다"면서 "내년부터는 한은이 금융통화위원회 의결이나 총재의 전결을 통한 지원에 나설 것"이라고 설명했다.

한편 P-CBO 발행을 주관하는 신보 내부의 반대에 대해서는 금융위가 면책을 확실히 인정해주기로 하면서 해소됐다. 앞서 신보 노조 등은 중소기업 지원 기관이 부실 대기업을 지원해서는 안 된다는 이유로 반대해왔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >