바이오 투자 시장의 혹한기가 지속되는 가운데 연구개발(R&D)에 집중하는 신약 개발사가 성공 가능성을 높이려면 중장기 투자파트너 확보가 시급하다는 주장이 나왔다. 사업 초기투자부터 시작해 기업공개(IPO)까지 함께 갈 수 있는 ‘후원자’ 확보가 필요하다는 것이다.

23일 업계에 따르면 글로벌 바이오 투자 시장은 여전히 침체에서 벗어나지 못하고 있다. 구영권 스마일게이트인베스트먼트 대표는 “미국의 경우 2021년 코로나 시기에 174개의 바이오·헬스케어 기업이 상장한 이후 급격히 감소했다”며 “2024년 들어 일부 회복세를 보이고는 있지만 여전히 호황기 대비 위축된 상황”이라고 진단했다. 그는 “한국도 2023년 국내 바이오헬스케어 기업 21개가 코스닥에 상장했지만 실질적으로 신약 임상을 진행하는 곳은 단 3곳뿐”이라고 지적했다.

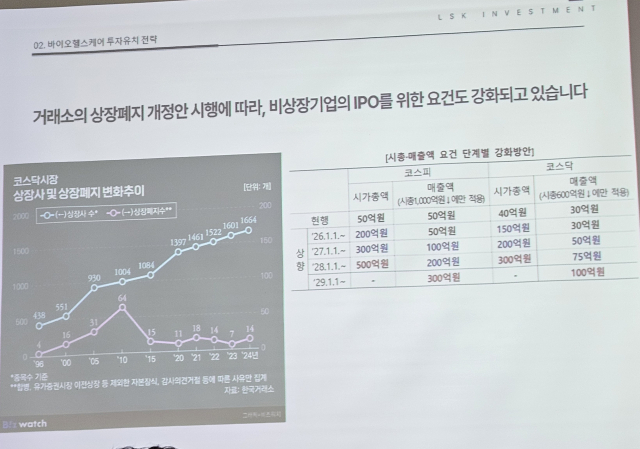

IPO는 바이오 기업의 거의 유일한 자금 조달 창구지만, 상장 요건은 한층 까다로워지고 있다. 한상엽 LSK인베스트먼트 부사장은 “기술성 평가가 기술사업성 평가로 바뀌면서 빅파마와의 라이선스 아웃 사례나 임상 2상 유효성 결과, 타깃 시장 확보 가능성, 경쟁사 대비 우위 등 구체적인 사업성과를 요구하고 있다”며 “특히 자금 조달 지속성에 대한 평가 비중이 커져 제약사가 경영권을 가진 회사들이 상대적으로 유리한 위치에 있다”고 분석했다. 실제 제일약품(271980)의 온코닉테라퓨틱스, 동국제약의 동국생명과학(303810)이 최근 상장한 데 이어 유한양행의 이뮨온시아도 이달 6일 상장 예비심사를 통과했다.

전문가들은 현재 시장상황에서 바이오 기업이 생존하고 성장하려면 창업 초기부터 장기적인 자금 조달 전략을 세우고, 신뢰할 수 있는 투자 파트너와의 장기적인 관계를 구축하는 것이 필수적이라고 강조한다. 김현욱 현앤파트너스 대표는 “단순히 일회성 투자 유치를 목표로 할 것이 아니라, IPO까지 함께할 수 있는 후원자를 초기부터 확보하는 것이 중요하다”며 “일종의 기획 창업이 필요하다”고 말했다. 이어 “기존 벤처캐피털(VC)뿐만 아니라 패밀리오피스, 은퇴한 자산가, 오너 2~3세 그룹, 글로벌 제약사, 컴퍼니 빌더 등 다양한 투자자층을 공략할 필요가 있다”며 “특히 장기적 관점에서 투자하는 패밀리오피스나 업종 전환을 모색 중인 오너 2·3세들과의 관계 구축이 중요하다”고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >