|

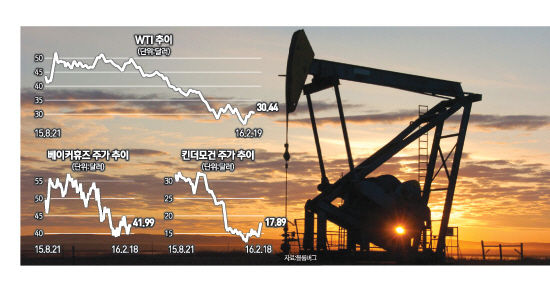

호주의 유명 펀드매니저인 커 나일슨 플래티늄 애셋 매니지먼트 최고경영자(CEO) 겸 포트폴리오 매니저는 최근 투자자들에게 보낸 보고서에서 "유가 반등에 베팅했다"고 공개했다. 그는 미국의 기준금리 인상을 목전에 두고도 아시아와 중국 부동산 시장에 베팅하는 역발상 투자로 금융시장의 시선을 한몸에 받는 인물이다. 최근 파이낸셜리뷰에 따르면 나일슨은 지난달 말 발표한 보고서에서 석유수출국기구(OPEC)의 산유량 제한 합의 실패와 글로벌 원유공급 과잉 및 수요 감소에 따른 원유 가격 하락 문제를 집중 조명했다. 그는 한때 100달러를 넘어선 원유 가격이 최근 30달러선까지 떨어진 점을 거론하면서 "원유 가격이 바닥을 쳤다. 원유에 베팅할 시간"이라고 선언했다. 나일슨의 선언은 원유 가격의 바닥이 어디인지 누구도 감히 단언하지 못하는 상황에서 '용감한 커밍아웃'으로 주목을 받았다.

나일슨이 원유에 직접 투자한 것은 아니다. 그는 석유업체에 투자하는 방식으로 원유에 베팅했다. 그의 간택을 받은 기업은 이탈리아 국영 에너지업체인 '에니'(Eni)다. 에니는 밀란 주식시장에 상장돼 있으며 주식예탁증서(DR·Depositary Receipts)는 미국 증시에서도 거래되고 있다. 에니는 생산량 기준 세계 6번째 상장 석유업체로 상위 5개 원유생산업체보다 더 빠른 속도로 석유비축량을 늘리고 있다고 나일슨은 설명했다. 그는 "이론의 여지는 있지만, 이 회사는 이탈리아 기업이라는 이유로 해외의 유사 기업에 비해 저평가돼 있다. 특히 최근 이집트의 지중해 변가에 있는 30조큐빅 피트 규모의 가스전을 발견하는 데 성공했다"고 말했다. 에니의 원유 비축량은 이집트 국가 전체 비축량의 두배에 달하며 향후 15년간 이집트에 원유를 공급할 수 있는 규모라고 그는 덧붙였다.

플래티늄은 성장잠재력과 재무건전성이라는 좋은 기업의 핵심요소를 갖추고 있으면서도 저평가된 기업들에 투자하는 가치투자자들의 관심을 한 몸에 받고 있는 회사다. 이 회사는 지난해 아시아 시장에 집중 투자하면서 호주의 다른 투자회사들과 차별화된 투자전략을 선보이기도 했다. 지난해 플래티늄의 투자 성적은 '보통'이다. 9.6%의 수익률을 올려 벤치마크 수익률 9.8%와 유사한 수준에 그쳤다. 하지만 나일슨은 "괜찮은 성과"라면서 "현재 시장에서 나오는 모든 신호는 원유를 비롯한 상품 가격이 바닥에 왔다는 것을 암시한다"고 말했다. 그는 보고서에서 투자자들은 이렇게 설득했다. "지난해 하반기의 상품 가격하락을 보고 티벳의 외로운 양치기조차 과잉공급과 수요부족 전망이 있다는 것을 깨달았다는 것을 확실하기 보여준다"며 "이는 달리 말하면 어떠한 긍정적인 충격이라도 발생하면 반등이 일어날 것이라는 점을 의미한다"고 말했다. 긍정에 대한 어떤 놀라움이 아마도 최소한 반등을 지지한다" 악재란 악재는 모두 불거졌으니 앞으로는 작은 호재에도 주가가 상승할 것이라는 얘기다.

나일슨의 논리는 최근 미국 유명 투자자들의 전략과도 일맥상통한다. '투자의 귀재' 워런 버핏과 헤지펀드의 대부로 불리는 조지 소로스는 지난해 말부터 석유산업에 관련된 주식을 사들인 것으로 드러났다.

블룸버그통신에 따르면 버핏이 운영하는 버크셔 해서웨이는 지난해 4·4분기 석유 천연가스 파이프라인 업체인 미국 킨더모건 주식 4,500억원어치를 취득했으며, 소로스가 이끄는 소로스펀드 매니지먼트도 미 석유서비스 회사인 베이커 휴즈와 킨더모근을 신규 또는 추가 매입했다. '기업사냥꾼' 칼 아이컨도 자신이 운영하는 투자펀드 아이칸엔터프라이즈를 통해 해양유전 시추업체인 트랜스오션의 주식 보유량을 확대했으며, 석유 천연가스 개발업체인 체사피크 에너지와 석유기업 체니에르 에너지·프리포트맥모란의 주식 보유 규모도 줄이지 않은 것으로 확인됐다. 유가하락의 영향으로 투자자들의 외면을 받는 주식을 매집해 장기간 보유하는 역발상 투자에 나선 것으로 보인다는게 외신들의 분석이다.

/김능현기자 nhkimchn@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >