|

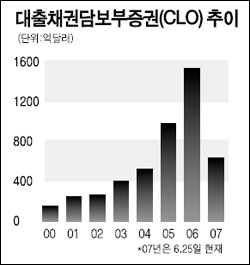

'사모펀드(PEF) 붐 꺼지나' 초 대형 기업 매물을 잇따라 집어 삼키며 글로벌 인수ㆍ합병(M&A) 시장의 큰손으로 군림하던 사모펀드들의 행보에 제동이 걸리고 있다. 그 동안 사모펀드의 자금 줄이었던 저금리의 '차입매수(LBO)' 와 '대출채권담보부증권(CLO)'이 금리인상으로 위축되고 있기 때문이다. 일부 사모펀드들은 신규 자금 마련 및 시세차익을 얻기 위해 그 동안 사들였던 기업의 보유지분을 매각하는 추세다. 이에 따라 최근 조정을 받고 있는 글로벌 증시가 더욱 냉각될 것이란 우려가 커지고 있다. 월스트리트저널(WSJ)는 26일(현지시간) 최근 몇 년간 '바이아웃 샵(buyout shop)' 이었던 사모펀드들이 '셀 오프 샵(selloff shop)'으로 포지션을 바꾸고 있다고 보도했다. M&A를 통해 기업들의 주식을 집중적으로 사들이며 글로벌 증시를 상승으로 이끌었던 사모펀드들이 주식 매각에 나섬에 따라 시장의 악재로 작용할 것이란 우려가 높아졌다는 분석이다. 최근 기업공개(IPO)를 통해 보유 지분의 상당량을 시장에 매각했던 블랙스톤은 독일 화학기업인 셀라니스의 지분을 매각했다. 텍사스퍼시픽그룹(TPG) 역시 최근 지난 5년간 이 회사가 사들였던 기업의 주식 보다 더 많은 주식을 매각했다. 버거킹홀딩스, 제이크루, 그리고 온 세미컨덕터 등이 대표적이다. 글로벌 증시 상승으로 인수 대상 기업의 주가가 많이 오른 것은 물론 보유 중인 기업의 지분을 팔만한 적절한 시점에 도달했다는 판단 때문이다. WSJ는 "사모펀드들이 자금을 마련하는 방법은 보유중인 기업의 주식을 팔거나 또는 상장 시키는 것 외에는 별다른 방법이 없다"고 분석했다. 골드만삭스는 "사모펀드들이 보유 지분을 파는 사이클이 기존에는 3년이었지만 지금은 18개월로 짧아지고 있다"고 밝혔다. 최근 미 국채 금리 상승 등으로 LBO 및 CLO를 통해 신규 자금 마련이 어려워진 점도 사모펀드들이 보유 중인 주식 매각을 부추기고 있다. M&A 열풍이 몰아쳤던 지난 1980년대 미국 기업들은 낮은 금리에 정크 본드를 발행해 인수자금을 조달했지만 최근에는 주로 LBO나 CLO를 통해 자금을 마련하고 있다. KDP 인베스트먼트 어드바이저의 킹맨 페니맨 대표는 "사모펀드는 오랜 기간 너무 낮은 금리와 별다른 제약조건 없이 자금을 조달해 왔다"고 지적했다. 이에 따라 최근 사모펀드들의 M&A 건수도 감소하는 추세다. 지난 월요일 발생한 M&A는 7건에 그치는 등 매주 월요일이면 이어지던 대형 M&A 발표도 크게 줄었다. 전주 월요일만해도 43건, 그 전 주 월요일에는 84건이나 M&A 발표가 있었다. 외환은행 대주주인 론스타가 외환은행 지분 일부와 극동건설과 스타리스를 매각한 것도 미국 사모펀드의 최근 투자행태와 일치하는 것이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >