|

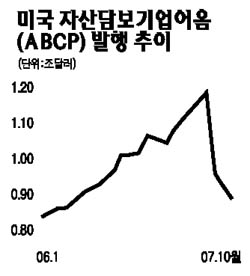

미국발 신용경색이 재발하면서 글로벌 자본투자 패턴이 복잡한 파생금융상품에서 미국 국채나 전통적 은행이체 등 단순한 금융거래로 빠르게 이동하고 있다. 투자자들이 지난 여름 이후 미국 경제를 강타해온 서브프라임 모기지(비우량 주택담보대출) 신용위기가 초단기 채권을 활용한 헤지펀드 등의 ‘구조화금융’에서 생겨났다고 인식하고 이를 반복적인 신용위기의 주범이라고 보고 있기 때문이다. 파이낸셜타임스(FT)는 22일 글로벌 주요 투자자들이 복잡하고 미스터리한 파생금융상품 투자에서 점차 벗어나고 있다고 보도했다. 서브프라임 부실로 이런 고위험 상품의 리스크가 현실화하면서 UBSㆍ씨티그룹ㆍ메릴린치 등 세계 주요 투자은행들이 막대한 피해를 당했기 때문이다. 복잡한 금융을 싫어하는 투자자들이 점차 이런 파생상품에서 돈을 빼내면서 공급되는 자본도 대폭 감소했다. 대신 기업이나 개인에 대한 단순대출로 이자수입을 받으려는 이른바 ‘구식 은행거래’에 주목하는 투자자들이 다시 늘고 있다. 부채담보부증권(CDO) 등 복잡하고 구조화된 파생금융상품을 거래하는 구조화금융은 10년 전부터 팽창해왔다. 구조화금융 시장이 큰 폭으로 팽창하면서 투자자들도 폭발적으로 늘어났다. 다만 운용자들은 여전히 소수에 머물렀다. 파생상품이 복잡해지면서 이를 정확히 인식하고 거래할 능력을 가진 사람은 제한됐기 때문이다. 결과적으로 투자자들의 자금은 그들이 가치를 알기 어려운 자산에 묶이게 돼버렸다. 구조화금융 시장은 기본적으로 은행대출에서 시작된다. 신용창조를 통해 유동성을 늘리면서 채권이나 증권ㆍ부동산 등을 활용한 파생금융상품이 크게 성장한 것이다. 특히 이런 상품이 고위험을 동반하고 있음에도 구조화금융이라는 마법 때문에 AAA라는 최고등급을 받으며 가장 안전한 것으로 평가됐다. 에드워드 아이어만 피치 유럽레버리지금융본부장은 “우리가 지난 몇 년 동안 목격한 신용버블은 대출시장을 통해 나온 값싼 돈을 유통시킨 은행의 ‘캐리 트레이드’에서 촉발됐다”고 말했다. 하지만 서브프라임 신용위기로 은행들이 투자손실을 입고 모기지와 레버리지 사업을 중단하면서 구조화금융의 중간고리가 끊겨버렸다. 메릴린치가 모기지채권 등 신용 부문에서 45억달러의 피해를 본 것이 대표적이다. 이에 따라 투자자들 간에 잘 알지 못하는 구조화금융에 대한 회의가 급속도로 퍼져갔다. 기업들도 자금조달에 어려움을 겪고 있다. 안전성에 대한 의문이 들면서 단기신용인 자산담보기업어음(ABCP) 시장도 계속 줄어들고 있는 것이다. FT는 신용위기라는 충격요법을 통해 점차 글로벌 파생금융상품의 ‘광기’가 진정되면서 글로벌 금융시장도 안정기에 진입할 것으로 분석했다. 한 미국계 은행의 고위임원은 “지금 금융시장의 행동은 단순성으로의 비행(A flight to simplicity)”이라고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >