|

미국의 출구전략이 기정사실화하면서 전세계 주식과 채권, 원자재 시장에서 빠르게 빠져나가고 있는 글로벌 자금이 투자위험을 최소화하기 위해 달러화와 미국 단기국채, 옵션거래 등으로 급격하게 몰리고 있는 것으로 나타났다.

22일(현지시간) 로이터통신에 따르면 향후 금리 변동에 따른 손실을 상쇄할 수 있는 금리선물 계약은 지난 20일(현지시간) 1,280만건이 체결돼 5월 일일 평균치인 790만건보다 62%나 급증했다. 19일 벤 버냉키 연방준비제도(Fedㆍ연준) 의장이 출구전략을 기정사실화하면서 금리 변동성이 커질 것을 우려한 투자자들이 이를 막기 위해 금리선물로 몰리기 시작한 것이다.

미국 증시에서도 향후 손실을 피하기 위해 옵션 거래가 급증하고 있다. 20일 미국 증시 전체에서 계약된 옵션 거래 건수는 3,330만건으로 2011년 8월 신용평가사 스탠더드앤드푸어스(S&P)가 미국의 신용등급을 하향 조정한 이래로 가장 많았다. 특히 S&P500지수 관련 옵션 거래는 230만건으로 사상 최대치를 경신했다.

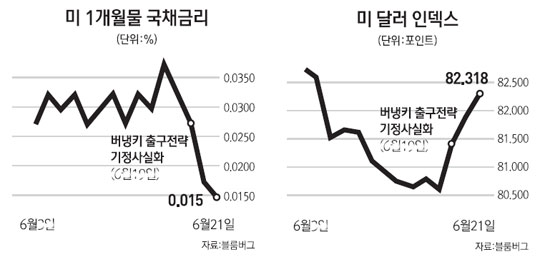

또 글로벌 채권시장이 폭락하고 있는 가운데 안전하면서도 빠른 현금화가 가능한 미국의 단기국채는 때아닌 호황을 맞고 있다. 미국의 1개월물 국채금리는 버냉키 의장의 발언이 있기 직전인 18일 0.033%에서 21일에는 그 절반인 0.015%까지 떨어졌다.

극심한 시장 불안 속에 달러화를 사는 사람들도 급증하고 있다. 주요통화 대비 달러화 가치를 나타내는 달러인덱스지수는 지난주에 전주 대비 2% 급증한 82.318에 장을 마감, 지난해 7월 이래 약 1년 만에 주 단위로는 가장 큰 폭의 상승세를 보였다.

이런 움직임이 일고 있는 것은 버냉키 의장이 출구전략을 사실상 기정사실화하면서 글로벌 금융시장이 한치 앞도 내다볼 수 없게 되자 투자자들이 손실을 피하기 위해 안간힘을 쓰고 있는 탓이다. 주식시장이 '시계 제로'의 상황에 빠지자 미래의 손실을 만회하려는 투자자들이 옵션계약으로 몰리고 있으며 연준의 양적완화 중단 가능성과 향후 미국 경기 회복 가능성이 맞물려 달러화가 각광을 받고 있는 것이다.

TD아메리트레이드의 J 키난 수석 투자전략가는 "투자자들이 투자 손실에 따른 일종의 보험을 들고 싶어 하고 있다"고 분석했다.

이런 가운데 장기 국채시장과 신흥국에서는 연일 자금 이탈이 가속화하고 있다. 미국 10년물 국채금리는 21일 2.531%를 기록하며 2011년 8월 이후 약 23개월 만에 최고치(국채 가격 하락)를 기록했다. 신흥국 종합주가지수인 MSCI신흥국지수도 이날 900선을 간신히 지킨 900.54에 장을 마감, 지난해 6월 이후 1년 만에 최저치를 기록했다. 신흥국 국채시장도 흔들려 JP모건이 집계하는 신흥국 종합국채가격지수는 약 1년 래 최저치인 138.48을 기록했다.

급속도로 진행되는 자금유출 사태에 신흥국들의 시장개입도 한층 속도를 내고 있다. 버냉키 의장의 발언 이후 인도와 러시아ㆍ헝가리 금융 당국이 일제히 시장개입과 구두개입에 나선 데 이어 브라질과 멕시코도 팔을 걷어붙였다. 브라질 중앙은행은 21일 외환스와프 계약을 시중에 판매해 18억달러를 풀었다. 브라질 당국이 버냉키 의장의 출구전략 발언이 나온 후 시장개입에 나선 것은 이번이 처음이다. 멕시코 중앙은행도 이날 통화정책회의 이후 "추가 환율 쇼크에 대응할 준비가 돼있다"는 성명을 발표하며 구두개입에 나섰다.

한편 미국에서는 연준의 출구전략이 가시화하면 미국의 모기지금리가 급등해 미국 주택시장 회복세가 꺾일 수 있다는 주장이 나오는 등 미국 경제에 대한 연준의 낙관론에 대한 비판이 고조되고 있다. 실제로 뱅크레이트닷컴은 30년만기 모기지 금리가 21일 4.36%를 기록해 5월 초 3.4%에서 약 1%포인트나 급등했다고 밝혔다. 세계최대자산운용사인 블랙록의 제프리 로샌버그 수석 투자전략가는 "미 주택시장의 회복은 소비자 수입이 늘어난 것이 아닌 모기지 금리가 내려간 탓에 이뤄졌다"며 주택경기 위축에 대한 우려를 표시했다.

시장에서는 버냉키 의장이 향후 미국 경제상황을 보고 양적완화 축소 및 중단을 결정하겠다고 밝힌 만큼 향후 주택시장이 모기지금리 급등에 다시 위축될 경우 출구전략 시행 시점이 조정될 가능성도 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >