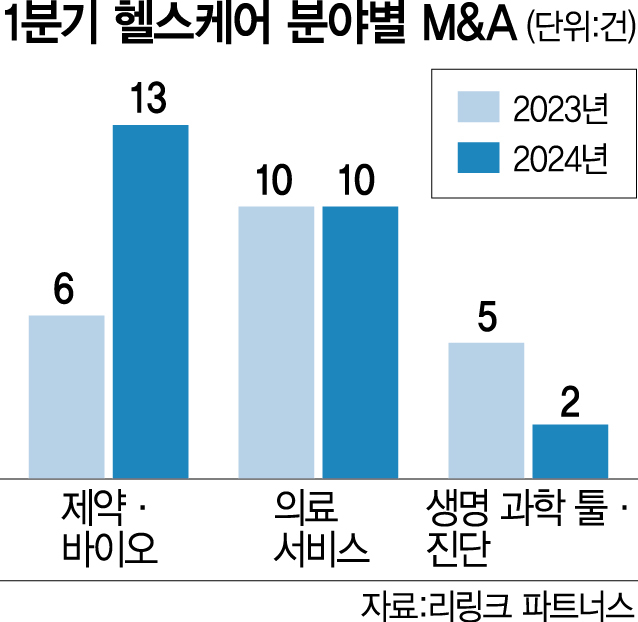

올해 1분기 이뤄진 글로벌 헬스케어 분야 인수합병(M&A) 중 제약·바이오 분야가 전년 동기 대비 2배 이상 증가한 것으로 나타났다. 특히 거래의 절반 이상이 항암 분야에서 이뤄지는 등 암 치료에 대한 글로벌 제약사의 관심이 높은 것으로 분석됐다.

22일 한국바이오협회에 따르면 미국 헬스케어 전문 투자은행 리링크 파트너스는 의료 M&A 동향 분석 보고서를 통해 1분기 헬스케어 M&A가 29건으로 지난해 같은 기간 28건과 유사한 수준을 보였다고 밝혔다. 거래액은 500억 달러로 같은 기간 760억 달러에서 34% 감소했지만 이는 지난해 1분기 화이자가 시젠을 440억 달러에 인수한 데 따른 영향으로 분석됐다.

헬스케어 M&A 중 제약·바이오 부문은 전체 거래량의 45%를 차지하며 가장 활발했다. 총 13건으로 지난해 같은 기간 6건 보다 2배 이상 증가했다. 13건 중 7건(90억 달러)은 종양학 분야에서 이뤄지며 항암에 대한 글로벌 제약사들의 관심이 높은 것으로 나타났다.

올해 초 아스트라제네카는 방사성의약품 개발사 ‘퓨전’과 세포치료제 개발사 ‘그라셀’를 인수했다. 머크는 암 치료제 개발사 ‘하푼 테라퓨틱스’를 인수했다. 한국바이오협회 관계자는 “대형 제약사들이 암 치료를 위한 새로운 플랫폼을 구축하려고 하는 만큼 방사성의약품과 ADC 회사가 전략적 관심을 받고 있는 것으로 나타났다”고 설명했다.

보고서는 올해 제약·바이오 분야에 대한 M&A 활동이 계속 활발해질 것으로 전망했다. 대형 제약사들이 특허 만료에 따른 수익성 하락에 직면하고 있는 만큼 상업 단계 또는 임상적으로 위험이 줄어든 회사를 인수해 수익과 파이프라인 격차를 줄이려는 수요가 높을 것으로 예상됐다. 대형 제약사들이 상당한 현금을 보유하고 있는 점도 이유로 꼽혔다. 앞서 글로벌 컨설팅기업인 어니스트 앤 영은 올해 글로벌 제약사들이 2023년 기준 1조 3700억 달러 이상의 자금력을 보유하고 있다고 밝힌 바 있다.

한편 의료 서비스 분야는 올해 1분기 10건(280억 달러)의 거래가 이뤄져 전년 동기 10건(170억 달러)와 유사했다. 생명 과학 툴·진단 분야는 2건(10억 달러)의 거래가 이뤄지며 지난해 같은 기간 5건(60억 달러)보다 크게 줄었다. 이번 조사는 자산가치 2억 5000만 달러 이상의 거래에 대해 이뤄졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

1min9@sedaily.com

1min9@sedaily.com